奇瑞新能源借壳失利,转向谋划登陆科创板

在试图通过海螺型材借壳上市失败后,奇瑞控股旗下奇瑞新能源汽车股份有限公司(下称“奇瑞新能源”)正在为登陆科创版做准备。奇瑞内部人士向第一财经记者证实了上述消息。

奇瑞新能源成立于2010年4月,其前身为奇瑞汽车新能源项目组。据启信宝数据显示,奇瑞新能源最初由奇瑞汽车股份有限公司100%出资成立,经历几轮变更后,公司股东增加为奇瑞汽车股份有限公司、芜湖瑞健投资咨询有限公司和芜湖市建设投资有限公司3家,持股比例分别为88.28%、7.28%和3.91%。

5月29日,奇瑞新能源工商注册信息经历了最后一次变更。公司名称由“奇瑞新能源汽车技术有限公司”变更为“奇瑞新能源汽车股份有限公司”,市场主体由“其他有限责任公司”变更为“其他股份有限公司”,经营期限也从此前的20年变为长期。

奇瑞新能源汽车股份有限公司副总经理、销售公司总经理郑天保近日在2019款小蚂蚁上市发布会上谈到:“此次更名正是在为上市做准备。”奇瑞新能源已经在2018年9月成为国内第八家获得发改委和工信部所发的新能源汽车整车资质的“双资质”车企。同时从销量来看,2018年奇瑞新能源累计销量为6.1万辆;今年前5月达到1.99万辆,具有一定的市场基础。

有分析认为,在借壳失败后,选择科创板对于奇瑞新能源来说,具有合理性。在IPO标准设计上,科创板与传统的A股市场不同,设置了多通道、低门槛的IPO标准,对净利润及净资产指标的要求没那么苛刻,这在很大程度上满足各种业态的创新企业IPO的诉求。

其次,科创板在IPO定价上不受发行市盈率上限管制,完全遵从市场化定价原则,这能满足新能源汽车这类需要高募资的技术型企业。

事实上,奇瑞新能源并非汽车业内第一个希望登陆科创板的企业。此前,前途汽车母公司长城华冠就选择终止新三板挂牌,转而谋划在科创板的登陆。不过,直至今日,尚未有新的进展传出。

作为产业升级的重要方向,几乎所有的车企都在发力新能源,包括上汽、吉利等企业,在新能源汽车领域的投资都已经超过百亿,并将持续大额投入。对于所有的车企来说,这样的高额投入较为吃力,对奇瑞来说更是如此。近年来,奇瑞汽车的销量和盈利能力都没有很好的表现,整个奇瑞控股也是如此。

据奇瑞控股大股东芜湖市建设投资有限公司披露的2018年度财报,2018年奇瑞控股总营收为180.9亿元,同比增长25.7%;净利润为12.2亿元,同比增长121.8%。虽然营收和利润有所上涨,但整体来看,奇瑞控股资金压力并不小,其总资产为898.8亿元,总负债高达690.3亿元,资产负债率为76.8%。奇瑞控股旗下的奇瑞汽车股份有限公司,2018年营收252.3亿元,同比下滑14.4%;净利润为-5.3亿元,同比下滑303.8%;总资产为805.4亿元,总负债为605.6亿元,资产负债率达到75.2%。在此背景之下,新能源业务如果能够登陆科创板,无疑将有利于保证其后续的资金和研发投入,提升竞争力。

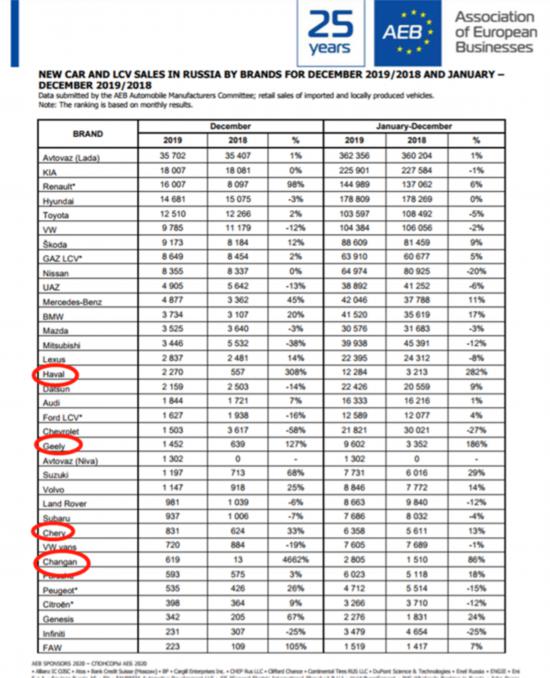

按照奇瑞新能源汽车的规划,到2020年其年销量要达到20万辆,但目前的销量离这一数字仍有不小的差距。与吉利、上汽、北汽新能源以及比亚迪等车企相比,奇瑞新能源汽车的市场规模也有待提升。统计数据显示,今年前5月,奇瑞新能源汽车累计销量在国内车企中排名第7位,位列江淮汽车之后。